Xác định cơ cấu vốn tối ưu cho doanh nghiệp

Một trong những vấn đề làm đau đầu các nhà quản trị tài chính doanh nghiệp là xây dựng cấu trúc vốn của doanh nghiệp như thế nào, vốn chủ sở hữu bao nhiêu, vay ngân hàng bao nhiêu để có thể tối đa hóa giá trị doanh nghiệp, hay còn gọi là xây dựng cấu trúc vốn tối ưu.

Đây là một vấn đề khá thú vị cả trong nghiên cứu lý luận lẫn áp dụng trong thực tiễn. Một cấu trúc vốn tối ưu được định nghĩa là một cấu trúc vốn trong đó chi phí sử dụng vốn bình quân nhỏ nhất và giá trị doanh nghiệp đạt lớn nhất.

Bước 1 : Xác định WACC tối ưu

1.1 Xác định Chi phí Nợ vay sau thuế (Rd*)

Rd* = (Rd + CRT)*(1 – T)

Rd* : Chi phí nợ vay sau thuế

Rd : Chi phí nợ vay cơ bản (Lãi suất ngân hàng, lãi suất danh nghĩa trái phiếu)

CRT : được xác định thông qua tỷ lệ interest coverage ratio, dựa vào bảng xếp hạng trái phiếu.

T : Tỷ lệ thuế TNDN

1.2 Xác định Chi phí vốn cổ phần (Re)

a. Sử dụng mô hình CAPM để XĐ Re

Re = Rf + β*(Rm-Rf)

Rf : Tỷ lệ sinh lời phi rủi ro. Được xác định bằng lãi suất trung bình của trái phiếu chính phủ thời hạn 5 năm phát hành trong năm liền trước.

β : Hệ số Beta đo lường mức độ rủi ro của doanh nghiệp

Rm – Rf: Phần bù rủi ro, bằng mức chênh lệch giữa market return với lãi suất trung bình trái phiếu chính phủ thời hạn 5 năm.

Xác định hệ số Beta hiện hành của doanh nghiệp :

Dựa vào sự biến động của giá cổ phiếu trên thị trường chứng khoán, ta ước lượng hệ số Beta của doanh nghiệp như sau : Xác định chuỗi return của giá chứng khoán để có được giá chứng khoán trong quá khứ.

Rt= (Pt-Pt-1)/Pt-1

Pt : Giá đóng của điều chỉnh

Pt= Pđóng cửa * hệ số tách tích lũy + DPS*hệ số tách tích lũy

Xác định beta của chứng khoán đã niêm yết

B1: Xác định chuỗi lợi suất Ri và Rm

B2: Xác định hiệp phương sai và phương sai

Cov(Ri,Rm)

Var (Rm)

B3: Xác định Beta: β = Cov(Ri,Rm)/Var(Rm)

Ước lượng beta của chứng khoán chưa niêm yết

B1: Xác định tỷ trọng đầu tư theo ngành tại DN

B2: Tính beta của các ngành hoặc DN điển hình

B3: Tính theo công thức : βi=∑βj*Wj

Điều chỉnh hệ số β theo tỷ lệ Nợ :

β0 : Hệ số Beta ứng với tỷ lệ Nợ hiện tại

βu : Hệ số Beta ứng với trạng thái không vay nợ (Unleverage)

βL : Hệ số Beta ứng với trạng thái vay nợ (Leverage)

Ta có :

βu = βL/(1 + (1 – T)*DL/EL) (1)

βu = β0/(1 + (1 – T)*D0/E0) (2)

Từ (1) và (2), Ta được công thức điều chỉnh Hệ số Beta theo tỷ lệ Nợ như sau

βL = (β0*(1 + (1 – T)*DL/EL))/(1 + (1 – T)*D0/E0)

b. Sử dụng mô hình tăng trưởng cổ tức Gordon

Dựa trên nguyên tắc gía trị hiện hành của một tài sản bằng giá trị hiện tại hóa của các luồng thu nhập từ tài sản đó trong tương lai. Phương pháp này áp dụng đôi với doanh nghiệp có tốc độ tăng trưởng và chính sách chia cổ tức ổn định.

Chúng ta sử dụng mô hình chiết khấu luồng cổ tức về thời điểm hiện tại.

Giả sử cổ tức tăng trưởng với tốc độ g

DPSt+1 = PDSt*(1+g)

P0 = DPS1/(1+Ks) + DPS1*(1+g)/(1+Ks)^2) + DPS1*(1+g)^2/(1+K_s)^3 + …+ DPS1*(1+g)^(n-1)/(1+K_s)^n

= (DPS1/(1+Ks))/(1-(1+g)/(1+Ks))

= DPS1/(Ks-g)

Ks = DPS1/P0 + g

P0 : Giá trị hiện tại của cổ phiếu (Giá trị thị trường)

DPS1 : Cổ tức trên một cổ phần (Cổ tức dự kiến chia trong năm tới)

1.3 Xác định chi phí sử dụng cổ phần ưu đãi cổ tức (Rps)

Chi phí sử dụng cổ phần ưu đãi cổ tức là tỷ lệ lợi nhuận cần đạt được của khoản đầu tư mà các cổ đông ưu đãi cổ tức của công ty mong đợi.

Rps = DPS/P

DPS : Cổ tức ưu đãi trả hàng năm

P : Giá bán cổ phiếu ưu đãi hiện hành trên thị trường

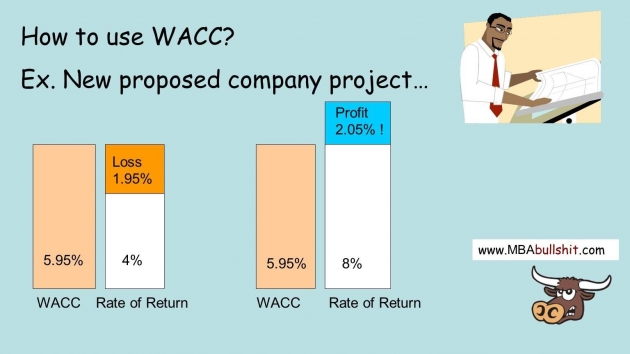

Cuối cùng xác định Chi phí vốn trung bình WACC theo công thức sau :

WACC = Wd*Rd* + Wps*Rps + We*Re

=(Rd+CRT)*(1-T)*D/(D+E) + Rps*PS/(D+E) +Re*(E-PS)/(D+E)

Ứng với các tỷ lệ Nợ khác nhau, sẽ có WACC khác nhau

Bước 2 : Phương pháp tái cấu trúc vốn

Bắt nguồn từ WACCmin, chúng ta có được cơ cấu vốn mục tiêu của doanh nghiệp. Sau đó, ta xác định mức vay ngắn hạn hợp lý cho doanh nghiệp trong thời gian tới. Việc tiến hành điều chỉnh cơ cấu nợ dài hạn và vốn chủ sở hữu sẽ được căn cứ vào tình hình sản xuất kinh doanh của doanh nghiệp.

2.1 : Trường hợp Tăng Nợ, Giảm VCSH – Trong trường hợp này có các phương pháp điều chỉnh cơ cấu vốn như sau :

– Vay ngân hàng và mua lại cổ phần.

– Phát hành trái phiếu và mua lại cổ phần…

a. Xác định mức vay nợ ngắn hạn hợp lý

* Đối với doanh nghiệp có vòng quay vốn nhỏ (ngành bất động sản…)

- Thông thường, để giảm thiểu rủi ro tài chính, doanh nghiệp sử dụng nguồn vốn dài hạn để tài trợ cho FA + Cash Needs. Khi đó, nhu cầu vốn lưu động thường xuyên sẽ được tài trợ bằng vốn vay ngắn hạn. Mức vay ngắn hạn hợp lý trung bình được xác định bằng chênh lệch lớn nhất giữa giá trị FA+Cash Needs và đường xu thế của nó.

- Xác định đường xu thế của FA+Cash Needs : Ta sử dụng phương pháp hồi quy tuyến tính để xác định đường đường xu thế có dạng Y = Ax + b

Sau khi xác định được mức vay nợ ngắn hạn hợp lý => Tỷ trọng từng loại Nợ => Quyết định Vay ngắn hạn ngân hàng hay vay dài hạn hoặc phát hành trái phiếu.

* Đối với doanh nghiệp có vòng quay vốn lớn (ngành sản xuất kinh doanh hàng hóa…)

Để đảm bảo cân bằng về mặt tài chính thì tài sản dài hạn được tài trợ bằng vốn dài hạn. Do có vòng quay vốn lớn nên khả năng quay vòng vốn cao, tính thanh khoản được đảm bảo, doanh nghiệp có khả năng vay nợ ngắn hạn nhiều hơn. Khi đó, nhu cầu vốn lưu động ròng sẽ được tài trợ bằng vốn vay ngắn hạn. Chúng ta sẽ xác định đường xu thế của Nhu cầu vốn lưu động theo thời gian (theo quý), qua đó xác định được nhu cầu vốn lưu động của doanh nghiệp trong quý tới. Qua đó quyết định nhu cầu vay vốn ngắn hạn của mình.

Xác định phương án cơ cấu vốn

Căn cứ vào mức vay nợ ngắn hạn hợp lý ở trên để xem xét việc tăng hay giảm vay nợ ngắn hạn.

Căn cứ vào tỷ lệ nợ mục tiêu, chúng ta tiến hành điều chỉnh cơ cấu vốn của doanh nghiệp tiến dần về mục tiêu.

Trong trường hợp này, doanh nghiệp có thể tăng vay nợ ngắn hạn hay phát hành trái phiếu doanh nghiệp tùy thuộc vào diễn biến trên thị trường.

Sử dụng lợi nhuận giữ lại hoặc nguồn kinh phí khác thuộc Nguồn vốn chủ sở hữu để mua lại cổ phiếu quỹ. Kiến nghị Hội đồng cổ đông hủy cổ phiếu quỹ.

2.2 Trường hợp giảm Nợ, tăng VCSH

a. Xác định mức vay nợ ngắn hạn hợp lý

Tương tự 2.1

b. Xác định phương án cơ cấu vốn

Doanh nghiệp có thể tăng vốn chủ sở hữu bằng cách phát hành cổ phiếu mới (đối với công ty cổ phần) hoặc các thành viên đóng góp thêm (đối với công ty TNHH). Hoặc doanh nghiệp cơ cấu lại vốn dài hạn thành vốn chủ sở hữu thông qua trái phiếu chuyển đổi.

Nguồn Internet