Quy trình lập mô hình tài chính

Quy trình lập mô hình tài chính

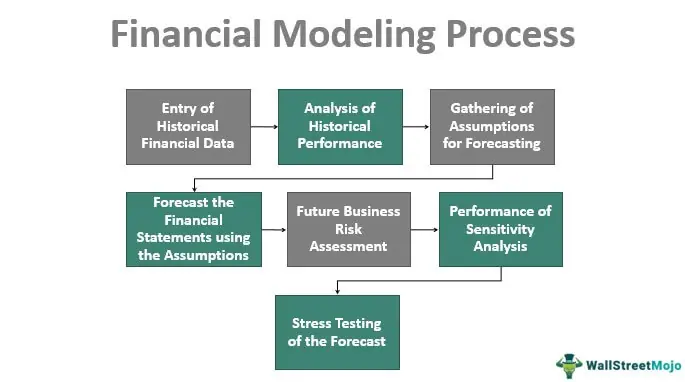

Quá trình lập mô hình tài chính là một cách tiếp cận từng bước bắt đầu bằng việc điền dữ liệu tài chính quá khứ vào một bảng Excel, thực hiện phân tích tài chính, đưa ra các giả định, dự báo và cuối cùng là đánh giá rủi ro bằng cách thực hiện phân tích độ nhạy và kiểm tra tình huống xấu nhất. Chúng tôi đã chia rộng quá trình này thành 7 bước

- Nhập dữ liệu tài chính quá khứ

- Phân tích hiệu suất hoạt động quá khứ

- Thu thập các giả định để dự báo

- Dự báo 3 báo cáo tài chính mẫu

- Đánh giá rủi ro kinh doanh trong tương lai

- Phân tích hiệu suất độ nhạy

- Kiểm tra tình huống xấu nhất của dự báo

1 – Nhập dữ liệu tài chính quá khứ

Sự khởi đầu của bất kỳ mô hình tài chính nào cũng bắt đầu với việc nhập các báo cáo tài chính quá khứ. Nói chung, các nhà phân tích thích dữ liệu quá khứ từ 3 đến 5 năm mới nhất vì nó cung cấp một chút thông tin chi tiết về xu hướng kinh doanh của công ty trong quá khứ gần đây. Sau đó, nhà phân tích nhập thông tin quá khứ vào một bảng tính excel, đánh dấu sự bắt đầu của mô hình tài chính. Nhà phân tích nên thận trọng khi nắm bắt dữ liệu quá khứ từ ba báo cáo tài chính và lịch trình tương ứng. Bất kỳ sai sót nào trong bước này đều có thể làm giảm chất lượng của mô hình cuối.

2 – Phân tích hoạt động quá khứ

Trong bước này, chuyên viên phân tích được yêu cầu áp dụng tất cả các kiến thức của mình về kế toán và tài chính. Mỗi mục của báo cáo hoạt động kinh doanh, bảng cân đối kế toán và báo cáo lưu chuyển tiền tệ quá khứ cần được phân tích để rút ra những hiểu biết sâu sắc có ý nghĩa và xác định bất kỳ xu hướng nào. Ví dụ, doanh thu tăng, lợi nhuận giảm, cấu trúc vốn xấu đi…

Khi xu hướng đã được xác định, nhà phân tích nên thử và hiểu các yếu tố cơ bản thúc đẩy xu hướng. Ví dụ, doanh thu đã tăng lên do lượng tăng trưởng; khả năng sinh lời đã giảm trong 3 năm qua do giá nguyên liệu đầu vào tăng vọt, cơ cấu vốn xấu đi do kế hoạch đầu tư nợ nần chồng chất… Điều quan trọng cần lưu ý là phân tích này sẽ có ảnh hưởng mạnh mẽ đến các giả định đối với dự báo.

3 – Thu thập các giả định để dự báo

Tiếp theo, nhà phân tích phải xây dựng các giả định cho dự báo. Bây giờ, phương pháp đầu tiên để đưa ra các giả định là sử dụng thông tin quá khứ có sẵn và xu hướng của chúng để dự đoán hiệu suất trong tương lai. Ví dụ: dự báo tăng trưởng doanh thu là mức trung bình của mức tăng trưởng doanh thu lịch sử trong ba năm qua, dự báo tỷ suất lợi nhuận gộp là mức trung bình của giai đoạn quá khứ… Phương pháp này hữu ích trong trường hợp các công ty ổn định.

Mặt khác, một số nhà phân tích thích sử dụng các giả định dự báo dựa trên kịch bản thị trường hiện tại. Cách tiếp cận này phù hợp hơn trong trường hợp các công ty hoạt động trong một ngành công nghiệp theo chu kỳ, hoặc đơn vị có thành tích hạn chế. Tuy nhiên, các giả định đối với một số mục hàng trong bảng cân đối kế toán, chẳng hạn như nợ và vốn đầu tư, nên được rút ra từ hướng dẫn do công ty cung cấp để xây dựng một mô hình đáng tin cậy.

4 – Dự báo Báo cáo tài chính sử dụng các Giả định

Khi giả định đã được quyết định, bây giờ là lúc xây dựng báo cáo hoạt động kinh doanh tương lai và bảng cân đối kế toán dựa trên các giả định. Sau đó, báo cáo lưu chuyển tiền tệ được liên kết với cả báo cáo kết quả hoạt động kinh doanh và bảng cân đối kế toán để nắm bắt sự vận động của tiền mặt trong kỳ dự báo. Ở cuối bước này, có hai bước kiểm tra cơ bản

- Giá trị của tổng tài sản phải khớp với tổng nợ phải trả và vốn chủ sở hữu của cổ đông

- Số dư tiền cuối kỳ của báo cáo lưu chuyển tiền tệ phải bằng số dư tiền trên bảng cân đối kế toán

Đăng ký ngay khóa học CFO, Kế toán trưởng của CleverCFO để được các thầy hướng dẫn về lập mô hình tài chính cho công ty.

5 – Đánh giá rủi ro kinh doanh trong tương lai

Tiếp theo, nhà phân tích nên tạo một bản tóm tắt đầu ra của mô hình tài chính cuối cùng. Đầu ra thường được tùy chỉnh theo yêu cầu của người dùng cuối. Tuy nhiên, nhà phân tích phải đưa ra ý kiến của mình về cách hoạt động của doanh nghiệp trong những năm tới dựa trên mô hình tài chính. Ví dụ, nhà phân tích có thể nhận xét rằng công ty sẽ có thể phát triển bền vững và thực hiện các nghĩa vụ nợ mà không có bất kỳ rủi ro rõ ràng nào trong thời gian gần và trung hạn.

6 – Phân tích hiệu suất độ nhạy

Ở bước này, nhà phân tích cần xây dựng các kịch bản vào mô hình để thực hiện phân tích độ nhạy. Mục tiêu của bước này là xác định hiệu quả hoạt động của công ty sẽ bắt đầu suy giảm vào thời điểm nào và ở mức độ nào. Nói cách khác, khả năng phục hồi của mô hình kinh doanh sẽ được kiểm tra dựa trên các kịch bản. Bước này có lợi vì nó giúp đánh giá sự thay đổi trong hiệu suất trong trường hợp có sự kiện không lường trước được.

Đăng ký ngay khóa học CFO, Kế toán trưởng của CleverCFO để được các thầy hướng dẫn về phân tích độ nhạy của mô hình tài chính.

7 – Kiểm tra độ căng của dự báo

Ở đây nhà phân tích giả định tình huống xấu nhất (cực đoan) dựa trên một số sự kiện bất lợi trong một khoảng thời gian cụ thể, chẳng hạn như một thập kỷ. Ví dụ, cuộc suy thoái 2008-09 được sử dụng để kiểm tra tình huống xấu nhất các mô hình dự báo của các công ty có trụ sở tại Hoa Kỳ. Bước này cũng rất quan trọng vì nó giúp hiểu được cách một công ty sẽ hành xử như thế nào trong một tình huống khắc nghiệt như vậy, liệu nó có thể duy trì hay không.

Theo https://www.wallstreetmojo.com/

Tham khảo thêm tài liệu khóa học CFO, kế toán trưởng của CleverCFO nhé cả nhà

https://docs.google.com/forms/d/e/1FAIpQLSeG5ZHtZ7xnC1ByEmDeOJiueSz6ovYpr7rbmDnXZOKhd9ZxAw/viewform

Khóa học CFO của CleverCFO mang tính chất ứng dụng thực tế, thực hành trên model, giúp các bạn ứng dụng ngay vào công việc.

CLEVERCFO CAM KẾT HOÀN TIỀN 100% SAU BUỔI HỌC ĐẦU TIÊN NẾU CẢ NHÀ KHÔNG HÀI LÒNG

=> KHÔNG CÓ RỦI RO

=> HÃY CHO MÌNH CƠ HỘI CHĂM LO TỐT HƠN CHO GIA ĐÌNH NHÉ.

One Comment

Leave a Comment

You must be logged in to post a comment.

Sự khác biệt của báo cáo tài chính và báo cáo quản trị? - CLEVERCFO EDUCATION

5 years ago[…] Sử dụng hiệu quả Excel Chart trình bày số liệu với nhiều khoản mục […]