EBITDA Là Gì?

Thông thường, các nhà đầu tư thường tập trung theo dõi và quan sát dòng tiền, thu nhập ròng và doanh thu đó là cách đánh giá cơ bản về tình hình và giá trị của công ty. Tuy nhiên, trong những năm gần đây, một phương pháp đánh giá khác được sử dụng trong các báo cáo quý và nghiệp vụ kế toán- đó chính là: lợi nhuận trước lãi suất, thuế và khấu hao (EBITDA). Mặc dù EBITDA có thể được sử dụng để phân tích và so sánh lợi nhuận giữa các công ty và các ngành công nghiệp nhưng các nhà đầu tư nên hiểu rằng nó có môt số hạn chế nhất định đối với những gì mà nó có thể thể hiện về công ty. Trong bài viết này chúng ta xem sét lý do tại sao thước đo này đã trở nên rất phổ biến và lý do tại sao trong nhiều trường hợp, nó phải được xem xét cẩn thận.

TỔNG QUAN VỀ EBITDA

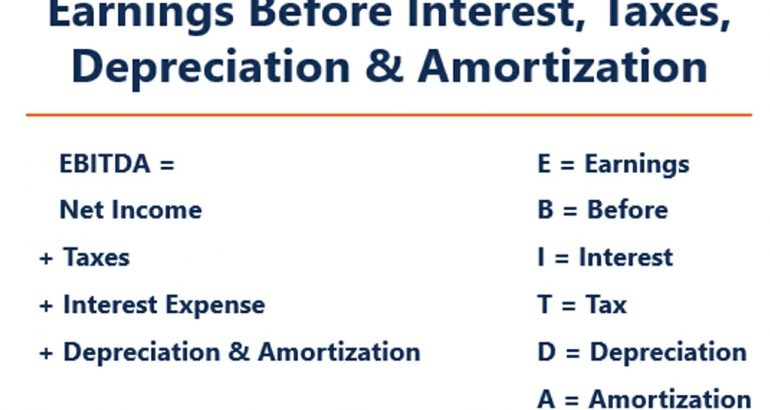

EBITDA là một thước đo lợi nhuận. Theo các nguyên tắc kế toán được chấp nhận chung (GAAP), không có yêu cầu pháp lý nào yêu cầu các công ty công bố EBITDA, nó có thể được nêu ra và báo cáo sử dụng thông tin ở trong các báo cáo tài chính của một công ty.

Thu nhập, thuế và lãi được lấy từ báo cáo kết quả hoạt động kinh doanh, trong khi khấu hao thường được lấy trong các ghi chú lợi nhuận ở mục hoạt động kinh doanh hoặc trên báo cáo lưu chuyển tiền tệ. Các công thức thông thường để tính toán EBITDA là lợi nhuận từ hoạt động kinh doanh, còn được gọi là lợi nhuận trước thuế và lãi (EBIT), và sau đó cộng thêm khấu hao.

EBITDA được biết đến lần đầu tiên là vào giữa những năm 1980 khi các nhà đầu tư LBO (mua lại dựa trên vay nợ) kiểm tra các công ty đang suy thoái mà cần tái cơ cấu tài chính. Họ đã sử dụng EBITDA để tính nhanh, liệu các công ty này có thể trả lãi suất trên các giao dịch tài chính của nó.

Ngân hàng LBO (mua lại dựa trên vay nợ) dùng EBITDA như một công cụ để xác định liệu một công ty có thể trả được nợ của mình trong tương lai gần (trong một hoặc hai năm hay không?). Ít nhất là về mặt lý thuyết, hệ số khả năng thanh toán lãi vay( EBITDA -to -interest coverage ratio) sẽ cho các nhà đầu tư thấy rằng liệu công ty có thể chi trả các khoản thanh toán chi phí lãi suất cao sau khi tái cơ cấu. Ví dụ, một ngân hàng có thể lập luận rằng một công ty có EBITDA 5 triệu USD và chi phí lãi suất là 2,5 triệu USD có hệ số khả năng thanh toán lãi vay là 2 – thì đủ khả năng thanh toán nợ.

EBITDA từ đó được sử dụng rộng dãi ở một loạt các doanh nghiệp. Những người ủng hộ nó cho rằng EBITDA phản ánh rõ ràng hơn về hoạt động của công ty bằng cách tách các chi phí mà không phản ánh chính xác cách mà công ty đang thực sự vận hành

Lãi suất là chỉ số thường được sử dụng để thể hiện cách lựa chọn của ban lãnh đạo trong lựa chọn nguồn vốn, được bỏ qua. Thuế được bỏ qua bởi vì nó có thể biến đổi khách nhau tùy thuộc vào các hoạt động mua lại và lỗ phát sinh trong những năm trước, biến này có thể làm bóp méo thu nhập ròng. Cuối cùng, EBITDA loại bỏ các đánh giá chủ quan và thất thường khi tính toán khấu hao , chẳng hạn thay đổi về thời gian sử dụng hữu ích, giá trị còn lại và phương pháp khấu hao khác nhau.

Bằng cách loại bỏ những yếu tố trên , dùng EBITDA thì dễ dàng để so sánh tình hình tài chính của các công ty khác nhau. Nó cũng là công cụ hữu ích để đánh giá các công ty với cơ cấu vốn khác nhau, các mức thuế suất và các phương pháp khấu hao khác nhau. Đồng thời, EBITDA cũng cho các nhà đầu tư thấy rằng một công ty trẻ hoặc đang tái cơ cấu có thể tạo ra bao nhiêu tiền trước khi nó phải trả các khoản thanh toán cho các chủ nợ và sở thuế.

EBITDA ngày càng trở nên phổ biến bởi lý do lớn nhất là EBITDA thì cho thấy lợi nhuận nhiều hơn so với lợi nhuận chỉ từ hoạt động kinh doanh. Nó đã trở thành lựa chọn cho các công ty có đòn bẩy tài chính cao trong các ngành công nghiệp sử dụng nhiều vốn như truyền hình cáp và viễn thông, khi lợi nhuận thực đôi lúc cũng khó có thể đạt được. Một công ty có thể làm cho bức tranh tài chính của mình sáng sủa hơn bằng cách thể hiện qua chỉ số EBITDA , chuyển sự chú ý của các nhà đầu tư vào thu nhập so với việc chỉ xem xét khoản nợ và các chi phí cao.

HÃY THẬN TRỌNG

Trong khi EBITDA có thể là một chỉ số về hiệu quả hoạt động được chấp nhận rộng rãi nhưng coi nó như một thước đo duy nhất để đánh giá về thu nhập hay dòng tiền có thể là một sai lầm. Nếu không có những cân nhắc khác, EBITDA cung cấp một bức tranh không đầy đủ và nguy hiểm về tình hình tài chính. Dưới đây là bốn lý do để cảnh giác với EBITDA:

1. KHÔNG THAY THẾ ĐƯỢC DÒNG TIỀN

Một số nhà phân tích và các nhà báo thuyết phục các nhà đầu tư nên sử dụng EBITDA để đánh giá dòng tiền. Lời khuyên này là vô lý và mạo hiểm cho các nhà đầu tư, bởi lẽ thì thuế và tiền lãi thực chất là tiền mặt . Một công ty không nộp thuế của chính phủ hoặc không vay nợ thì sẽ không thể tồn tại trong kinh doanh lâu dài được.

Khác với các biện pháp thích hợp khác để đánh giá dòng tiền, EBITDA bỏ qua sự thay đổi trong vốn lưu động-tiền mặt cần thiết để trang trải các hoạt động hàng ngày. Đây là vấn đề lớn nhất trong trường hợp các công ty phát triển nóng, yêu cầu tăng đầu tư trong các khoản phải thu và hàng tồn kho để chuyển thành sự tăng trưởng trong doanh số bán hàng. Các khoản đầu tư vốn lưu động thì hao mòn quỹ tiền mặt, nhưng lại bị EBITDA bỏ qua.

Ví dụ, Emergis-công ty giải pháp công nghệ thông tin, đạt được 28,4 triệu USD EBITDA trong năm tài chính 2005. Nhưng nếu bạn xem xét báo cáo lưu chuyển tiền tệ của công ty, bạn sẽ thấy rằng nó tiêu thụ tới 48,8 triệu USD vốn lưu động, làm cho dòng tiền từ hoạt động kinh doanh bị âm lớn. Rõ ràng, EBITDA vẽ nên một bức tranh tài chính màu hồng hơn so với các biện pháp khác.

Hơn nữa, trong khi chi phí vốn là một chi phí tiền mặt then chôt và liên tục ở hầu hết mọi công ty thì EBITDA bỏ qua chi phí vốn. Ví dụ , US LED – một nhà cung cấp dịch vụ truyền thông nhỏ. Trong quý 4 năm 2005 , công ty báo cáo $ 14,3 triệu EBITDA tăng 30% so với quý 4 2004 ( EBITDA quý 4 năm 2004 là $ 11 triệu USD) . Tuy nhiên, phương pháp này không quan tâm đến chi phí vốn rất lớn của công ty. Nhìn vào báo cáo quý của US LEC, chúng ta thấy rằng công ty chi 46,9 triệu USD vào mạng lưới thiết bị vốn trong quý 4 năm 2005, để phát triển, nó sẽ cần phải tiếp tục chi hàng năm để nâng cấp và mở rộng mạng lưới của mình. Con số này là quan trọng, nhưng nó không được thể hiện trong EBITDA.

Rõ ràng, EBITDA không xem xét tất cả các khía cạnh của kinh doanh, và bằng cách bỏ qua các mục tiền mặt quan trọng, EBITDA thực sự đã cường điệu hóa dòng tiền. Thậm chí nếu một công ty hòa vốn trên cơ sở EBITDA thì nó sẽ không tạo ra đủ tiền mặt để thay thế các tài sản vốn cơ bản được sử dụng trong công ty. Nếu coi EBITDA thay thế cho dòng tiền thì có thể nguy hiểm bởi vì nó không đem lại cho các nhà đầu tư đủ thông tin về chi phí tiền mặt. Nếu bạn muốn biết tiền từ hoạt động kinh doanh thì chỉ cần xem báo cáo lưu chuyển tiền tệ của công ty.

2. SAI LỆCH LÃI VAY

EBITDA có thể dễ dàng làm cho một công ty có vẻ có nhiều tiền để thanh toán lãi suất cho vay. Ví dụ một công ty có 10 triệu USD lợi nhuận hoạt động và $ 15 triệu trong chi phí lãi suất. Bằng cách thêm vào chi phí khấu hao $ 8 triệu USD, công ty đột nhiên có EBITDA là $ 18 triệu USD nên có đủ tiền để trang trải các khoản thanh toán lãi suất.

Khấu hao được bổ sung trở lại dựa trên giả định sai lầm rằng các chi phí này có thể tránh được. Mặc dù khấu hao không phải tiền mặt,thì cũng không thể được hoãn lại vô thời hạn được. Thiết bị chắc chắn hao mòn, và quỹ này là cần thiết dùng để thay thế hoặc nâng cấp trang thiết bị.

3. BỎ QUA CHẤT LƯỢNG LỢI NHUẬN

Khi trừ đi các khoản thanh toán lãi suất, thuế, khấu hao và các khoản khấu trừ từ thu nhập thì có thể có vẻ đơn giản, các công ty khác nhau sử dụng số liệu thu nhập khác nhau như là điểm khởi đầu để tính EBITDA. Nói cách khác, EBITDA dễ bị ảnh hưởng bởi các mánh lới kế toán được thấy trên báo cáo kết quả hoạt động kinh doanh. Thậm chí nếu chúng ta chấp nhận sai lệch về lãi suất, thuế, và khấu hao thì con số lợi nhuận trong EBITDA vẫn không đáng tin cậy.

Ví dụ, một công ty khoản dự phòng thừa hay thiếu cho chi phí bảo hành, nợ xấu hoặc chi phí tái cấu trúc. Trong trường hợp này , thu nhập của nó sẽ bị bóp méo và kết quả là sai lệch trong EBITDA . Hơn nữa, nếu công ty đã ghi nhận doanh thu ngay sau khi bán hàng hoặc che dấu chi phí thông thường như đầu tư vốn, EBITDA sẽ cung cấp được rất ít thông tin cho các nhà đầu tư. Hãy nhớ rằng, EBITDA chỉ đáng tin cậy khi nào mà các khoản thu nhập đổ về nó

4. LÀM CHO CÔNG TY CÓ VẺ RẺ HƠN SO VỚI THỰC TẾ

Điều tệ nhất là EBITDA có thể làm cho công ty có vẻ rẻ hơn so với thực tế. Khi các nhà phân tích cổ phiếu nhìn vào bội số giá cổ phiếu của EBITDA chứ không phải là thu nhập dòng- thì EBITDA sẽ thể hiện bội số thấp hơn. Ví dụ nhà điều hành viễn thông không dây- Sprint Nextel. Ngày 01 tháng 4 2006, cổ phiếu giao dịch ở mức 7,3 lần so với mức EBITDA dự báo. Điều đó nghe có vẻ là bội số thấp, nhưng nó không có nghĩa là công ty là một món hời. Vì dự báo dựa trên doanh thu từ hoạt động kinh doanh Sprint Nextel giao dịch ở mức cao hơn nhiều -20 lần. Công ty giao dịch ở mức 48 lần theo lợi nhuận ròng ước tính. Các nhà đầu tư cần phải xem xét các bội số khác ngoài EBITDA khi đánh giá giá trị của một công ty.

KẾT LUẬN

Mặc dù được sử dụng rộng rãi nhưng EBITDA không được đề cập trong GAAP – kết quả là, các công ty muốn kê khai EBITDA như thế nào cũng được. Vấn đề là EBITDA không đưa ra một bức tranh hoàn chỉnh về hiệu suất của một công ty. Trong nhiều trường hợp, các nhà đầu tư tốt hơn hết là nên tránh EBITDA hoặc nếu sử dụng nó thì kết hợp với các số liệu khác có ý nghĩa hơn.

Theo saga.vn

Tham khảo các chủ đề tương tự

Chúng ta hãy cùng điểm qua một số clip về Phân tích Báo cáo tài chính để hiểu rõ sức khỏe tài chính của một doanh nghiệp qua quan điểm của CleverCFO nhé

- Phân tích dòng tiền từ bảng cân đối kế toán

- Phân tích BCTC: Doanh thu thuần

- Phân tích BCTC dưới góc nhìn của Warren Buffett

- Kỹ thuật phân tích báo cáo kết quả hoạt động kinh doanh

- Năm sai lầm thường gặp khi phân tích báo cáo tài chính

Tham khảo thêm tài liệu khóa học CFO, KTT của CleverCFO nhé cả nhà

https://docs.google.com/forms/d/e/1FAIpQLSeG5ZHtZ7xnC1ByEmDeOJiueSz6ovYpr7rbmDnXZOKhd9ZxAw/viewform

Đặc biệt, hiện giờ CleverCFO có triển khai chương trình hỗ trợ cộng đồng, bước đầu tiên trong việc để phân tích dữ liệu hỗ trợ các thông tin ra quyết định – đó là trải nghiệm FREE 100%, (không ràng buộc phải tham gia khóa học), báo cáo công nợ hoặc dự báo dòng thu ạ.

https://docs.google.com/forms/d/e/1FAIpQLSfXC5alyuaJ8Wkgl6yZEh4xrsGEGPPJzno81F4boLTXh_kRkA/viewform

Khóa học CFO của CleverCFO mang tính chất ứng dụng thực tế, thực hành trên model, giúp các bạn ứng dụng ngay vào công việc.

CLEVERCFO CAM KẾT HOÀN TIỀN 100% SAU BUỔI HỌC ĐẦU TIÊN NẾU CẢ NHÀ KHÔNG HÀI LÒNG

=> KHÔNG CÓ RỦI RO

=> HÃY CHO MÌNH CƠ HỘI CHĂM LO TỐT HƠN CHO GIA ĐÌNH NHÉ.